Dönüştürülebilir Menkul Kıymetler nedir?

Dönüştürülebilir menkul kıymetler, bir işletmenin adi hisse senetleri gibi kolaylıkla farklı bir forma dönüştürülebilen menkul kıymetler veya yatırımlardır (imtiyazlı hisse senetleri veya dönüştürülebilir tahviller) ve bunlar genellikle işletmeler tarafından para toplamak amacıyla ihraç edilir ve çoğu durumda varlık, dönüşümün gerçekte ne zaman gerçekleşeceğini belirlemek için tüm haklara sahiptir.

Konvertibl Menkul Kıymet Türleri ve Bileşenleri

Farklı türden dönüştürülebilir menkul kıymetler

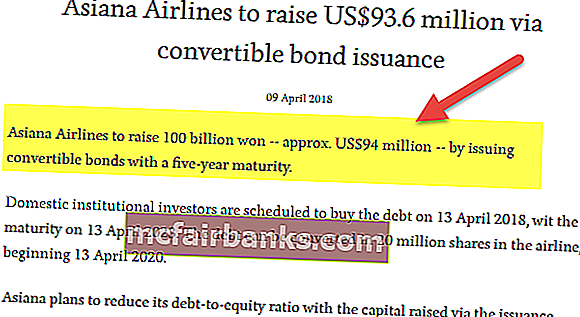

# 1 - Dönüştürülebilir Tahviller

Dönüştürülebilir tahviller, ihraç eden şirketin genellikle vadeleri geldiğinde sabit sayıda hissesine dönüşen tahvillerdir. Bu nedenle, bu tür tahvillerin borç kadar öz sermaye özellikleri de vardır.

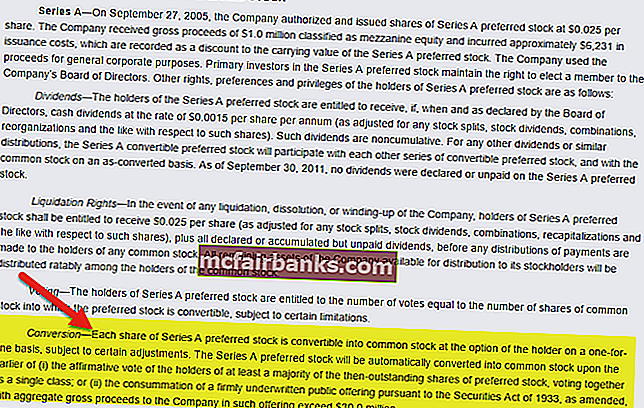

# 2 - Dönüştürülebilir İmtiyazlı Hisse Senetleri

İmtiyazlı hisse senetleri, hisse senedi sahiplerine göre imtiyazlı adi hisse senetleri ve dönüştürülebilir imtiyazlı hisse senetleri, tasfiye anında adi hisse senetleri yerine sabit bir fiyat veya oran üzerinden temettü ödenen hisse senetleridir. İmtiyazlı hisse senetlerinin şartlara ve sözleşmeye ve şirket tarafından ihraç edilen aracın niteliğine göre adi hisse senetlerine dönüştürülebilmesi anlamında doğaları gereği dönüştürülebilir niteliktedirler.

Örneklerle Dönüştürülebilir Menkul Kıymet Hesaplama

Daha iyi anlamak için bazı basit ve gelişmiş dönüştürülebilir güvenlik örneklerini görelim.

örnek 1

XYZ şirketi, hizmet sektöründe faaliyet göstermektedir ve adi hisse senedine dönüştürülebilen 1.000 $ değerinde bir tahvile sahiptir. Yıllık ödenen% 5 kupon oranına sahiptir. Tahvil izahnamesi, 30'luk bir dönüşüm oranını belirtir. Bir hissedar, şirkete 1.000 $ yatırmışsa, kaç hisse alır?

Çözüm:

30'luk problemde dönüşüm oranı verilmektedir, bu da yatırımcının tahvillerdeki payı oranında% 30 oranında pay alacağı anlamına gelir.

Böylece sorun aşağıdaki adımlarla çözülebilir:

Yatırımcının alacağı adi hisse senedi değeri = 1.000 $ / 30 = 33.34 $

Örnek 2

Dilip Buildcon şirketi inşaat sektöründe faaliyet göstermektedir ve Orta Doğu ve Kuzey Afrika pazarlarında büyüyen bir varlığa sahiptir. Şirket, adi hisse senedine dönüştürülebilen 3.000 $ değerinde bir tahvile sahiptir. Yıllık ödenen% 5 kupon oranına sahiptir. Tahvil izahnamesi 50'lik bir dönüştürme oranını belirtir. Bir hissedar şirkete 3.000 $ yatırım yapmışsa kaç hisse alır?

Çözüm:

30'luk problemde dönüşüm oranı verilmiştir, bu da yatırımcının tahvillerdeki hissesi oranında% 50 oranında pay alacağı anlamına gelir.

Böylece sorun aşağıdaki adımlarla çözülebilir:

Yatırımcının alacağı adi hisse senedi değeri = 3.000 $ / 50 = 1.500 $

Avantajlar

- Menkul kıymetin riskini bir enstrümandan diğerine çeviren yatırımcıya avantaj sağlar. Örneğin, yatırımcının bir tahvili varsa ve hisse senedine dönüştürülebilirse, o zaman yatırımcı yatırımlarından getiri elde etmek için daha iyi bir konuma gelir.

- Aynı zamanda, adi hisse senetlerine dönüştürülebilmesi ve daha kısa vade kullanım süresine sahip olması durumunda, daha düşük faiz ödemeleri için esnek seçenekler sunar.

- Dönüştürülebilir menkul kıymetler durumunda da vergi avantajları vardır.

Dezavantajları

- Bir dezavantaj, dönüştürülebilir menkul kıymetlerle finansmanın yalnızca şirketin adi hisse senetlerinin EPS'sini değil, aynı zamanda şirketin kontrolünü de seyreltme riskini taşımasıdır. Dolayısıyla konuyu yöneten yatırım bankacısı, şirket için bankalardan para toplamakta zorlanıyor.

- Menkul kıymetlerin adi hisse senetlerine dönüştürülmesi, daha büyük bir hissedarlar grubu arasında oy haklarının sulandırılmasına ve dolayısıyla şirketin kurucularının mülkiyetinin elinden alınmasına yol açtığı için oy hakkı riski de taşır.

Sonuç

Dönüştürülebilir Menkul Kıymetler, farklı bir yapıya veya çalışmaya veya farklı itfa koşullarına sahip farklı menkul kıymetlere dönüştürülebilen finansal araçlardır. Temel olarak, dönüştürme süresi sona erdikten sonra farklı türde bir menkul kıymet şeklini alır. Menkul kıymet farklı bir finansal araca dönüştürüldükten sonra her iki tarafın, yani hissedarın ve şirketin vadesi ve yükümlülüğü değiştirilir.

Finansman için dönüştürülebilir güvenliğin kullanımının artıları ve eksileri vardır; yatırımcılar, satın almadan önce konunun kurumsal açıdan ne anlama geldiğini düşünmeli, ayrıca dönüştürülebilir bir menkul kıymet aboneliğine gitmeden önce şirketin mali durumunu da göz önünde bulundurmalıdır. Yatırımcılar, yatırım yapmadan önce tahvil prospektüsünü iyice incelemelidir.